相続放棄と相続税の基礎控除

- 相続税の基礎控除は相続人の数を基に計算すると聞きました。それでは、共同相続人の中で相続放棄をした者がいる場合、相続税の基礎控除額は変化しますか。

- 相続放棄をした者がいる場合であっても、相続税の基礎控除額は変わりません。

詳細な説明

民法939条では、相続の放棄の効力として、「相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす。」とされています。

とすれば、相続税の基礎控除についても、相続放棄後の相続人の数を基に、基礎控除額を算出することになるようにも考えられます。

しかし、相続税法は、全く民法とは異なりますので、注意が必要です。相続税の基礎控除額は、平成27年1月1日以降の相続の場合、3000万円+600万円×法定相続人の数となっています。ここにいう法定相続人の数は、相続放棄をした人がいても、その放棄がなかった場合の相続人の数をいいます(相続税法15条2項)。

例えば、相続人が3名いる場合、3000万円+600万円×3(法定相続人の数)=4800万円が基礎控除額となります。ここで、相続人3名のうち1名が相続放棄し、相続人が2名となった場合においても、基礎控除額の計算においては、その相続放棄がなかったものとして扱われます。そのため、相続放棄をした者がいる場合であっても、相続税の基礎控除額に変化はありません。

したがって、基礎控除額は、4800万円のままです。

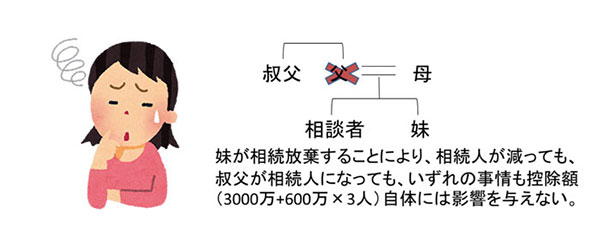

このことは、相続放棄をした者がいる場合に、相続放棄したことにより、相続人の数が増えた場合であっても同様に相続税の基礎控除額に変化はありません。例えば、当初、相続人が、配偶者と被相続人の子供1人しかいなかった場合で、子供が相続放棄したことにより、相続人が配偶者と被相続人の父親、母親の合計3名となった場合、相続人が2名の場合、3000万円+600万円×2(法定相続人の数)=4200万円が基礎控除額となります。

一部の相続人による相続放棄により、相続人の数が増えたことにより、うっかり基礎控除額を相続放棄後の相続人の数を基に算出すると間違いになります。

相続税法では、民法の規定を修正して適用する規定がほかにもあります。例えば、養子、生命保険、退職金、定期金、限定承認などがありますので、各規定に注意をする必要があります。以上